Czy działalność handlową najlepiej rozliczać na zasadach ogólnych, liniowo czy ryczałtem?

Czas na kolejny artykuł dotyczący wyboru najkorzystniejszej formy opodatkowania, tym razem zajmiemy się dokonaniem kalkulacji wyliczeń dla działalności handlowej. Jaka zatem będzie najlepsza forma opodatkowania dla działalności handlowej?

Forma opodatkowania dla działalności handlowej – jakie mamy do wyboru?

Każda osoba fizyczna w Polsce, która planuje założyć jednoosobową działalność gospodarczą już na samym początku musi dokonać wyboru jednej formy opodatkowania podatkiem dochodowym. Do wyboru ma cztery możliwości: zasady ogólne, podatek liniowy, ryczałt od przychodów ewidencjonowanych lub karta podatkowa. Swój wybór odpowiedniej formy zgłaszamy na wniosku CEiDG, jest to ten sam formularz, na którym zakładamy działalność. Warto jest również zapamiętać, że formę opodatkowania możemy zmienić tylko raz w roku w terminie do 20 stycznia.

W poniższym artykule zaprezentowane zostaną wyliczenia dla jednoosobowej działalności gospodarczej z branży meblowej. Przedsiębiorca zajmuje się prowadzeniem działalności związanej w głównej mierze z produkcją i sprzedażą mebli.

Zasady ogólne

Zasady ogólne to elastyczna forma opodatkowania, za pomocą której rozliczać się może każda jednoosobowa działalność gospodarcza. W pierwszym progu podatkowym podatek płacimy wg stawki 18% podstawy opodatkowania, a otrzymaną kwotę możemy dodatkowo pomniejszyć o kwotę zmniejszającą podatek w wysokości 556,02 zł. Drugi próg podatkowy obowiązuje nas od kwoty dochodu przekraczającej wartość 85 528 zł. Wówczas podatek płacimy wg stawki 32% i jest on liczony od nadwyżki powyżej podstawy opodatkowania w wysokości 85 528 zł.

Podatek liniowy

Podatnicy, którzy osiągają wysokie dochody przekraczające wartość 100 000 zł powinni zastanowić się nad opodatkowaniem wg podatku liniowego. Podatek wtedy opłacamy wg stałej stawki 19% liczonej od podstawy opodatkowania.

Ryczałt od przychodów ewidencjonowanych

W przypadku ryczałtu od przychodów ewidencjonowanych podatek opłacany jest od wartości osiągniętego przychodu. Przedsiębiorca, który prowadzi działalność wytwórczą opodatkowuje swoje przychody stawką ryczałtu w wysokości 5,5% wartości osiągniętego przychodu pomniejszonego o zapłacone składki społeczne ZUS.

Karta podatkowa

Karta podatkowa to jedna z uproszczonych form ewidencji, a zasady jej prowadzenia uregulowane zostały w Rozporządzeniu Ministra Finansów w sprawie prowadzenia karty podatkowej. Opodatkowanie w formie karty podatkowej jest dostępne tylko dla tych przedsiębiorców którzy wykonują ściśle określoną przepisami działalność usługową, handlową i gastronomiczną, a dodatkowo zatrudniają niewielu pracowników. Przedsiębiorca rozliczający się wg tej formy opodatkowania nie ma obowiązku wyliczania podatku, bowiem co miesiąc wpłaca on do urzędu taką samą kwotę, która została z góry ustalona już przez naczelnika urzędu skarbowego.

Czy warto zdecydować się na podatek liniowy?

Forma opodatkowania dla działalności handlowej – przykładowa kalkulacja

Założenia liczbowe:

- wyliczeniu podlega należny podatek dochodowy za rok 2016,

- od dochodu dokonano odliczenia zapłaconych składek społecznych ZUS,

- od podatku dokonano odliczenia składki zdrowotnej podlegającej odliczeniu w wysokości 7,75% podstawy,

- podatnik opłaca „duży ZUS” wraz z dobrowolnym ubezpieczeniem chorobowym,

- zapłacone składki społeczne za rok 2016 wraz z chorobowym wynoszą 9 257,23 zł,

- zapłacone składki zdrowotne za rok 2016 wynoszą 3 457,86 zł,

- składki zdrowotne za rok 2016 podlegające odliczeniu 2 977,62 zł.

Zasady ogólne

137 500 zł – przychody

– 42 300 zł – koszty

= 95 200 zł – dochód

– 9 257,23 zł – suma składek na ubezpieczenia społeczne zapłaconych w roku 2016

= 85 942,77 zł ≈ 85 943 zł – podstawa opodatkowania

14 839,02 zł + (32% x 415 zł) = 14 839,02 zł + 132,80 zł = 14 706,22 zł – podatek

14 706 zł – podatek zaokrąglony do pełnych złotych

– 2 977,62 zł – suma składek na ubezpieczenie zdrowotne podlegających odliczeniu za rok 2016

= 11 728,38 zł ≈ 11 728 zł – należny podatek do zapłaty

Podatek liniowy

137 500 zł – przychody

– 42 300 zł – koszty

= 95 200 zł – dochód

– 9 257,23 zł – suma składek na ubezpieczenia społeczne zapłaconych w roku 2016

= 85 942,77 zł ≈ 85 943 zł – podstawa opodatkowania

85 943 zł × 19% = 16 329,17 zł – podatek

16 329 zł – podatek zaokrąglony do pełnych złotych

– 2 977,62 zł – suma składek na ubezpieczenie zdrowotne podlegających odliczeniu za rok 2016

= 13 351,38 zł ≈ 13 351 zł – należny podatek do zapłaty

Ryczałt od przychodów ewidencjonowanych

137 500 zł – przychody

– 9 257,23 zł – suma składek na ubezpieczenia społeczne zapłaconych w roku 2016

= 128 242,77 zł ≈ 128 243 zł – podstawa opodatkowania

128 243 zł × 5,5% = 7 053,37 zł – podatek

– 2 977,62 zł – suma składek na ubezpieczenie zdrowotne podlegających odliczeniu za rok 2016

= 4 075,75 zł ≈ 4 076 zł – należny podatek do zapłaty

Karta podatkowa

Dla ułatwienia wyliczeń przyjmujemy następujące założenia:

- pracodawca zatrudnia 2 pracowników,

- miejscem zamieszkania podatnika jest miejscowość o liczbie mieszkańców od 5 000 do 50 000,

- składki zdrowotne za rok 2016 podlegające odliczeniu 2 977,62 zł.

Zgodnie z tabelą miesięcznych stawek podatku dochodowego w formie karty podatkowej na rok 2016:

- miesięczna kwota podatku dla usług stolarskich to 874 zł,

Obliczenia rocznej kwoty należnego podatku płaconego w formie karty podatkowej:

- usługi stolarskie: 874 zł x 12 m-cy = 10 488 zł – 2 977,62 zł = 7 510,38 zł ≈ 7 510 zł

Sprawdź jak możesz obniżyć swój podatek za rok 2016!

Która forma opodatkowania dla działalności handlowej będzie korzystna?

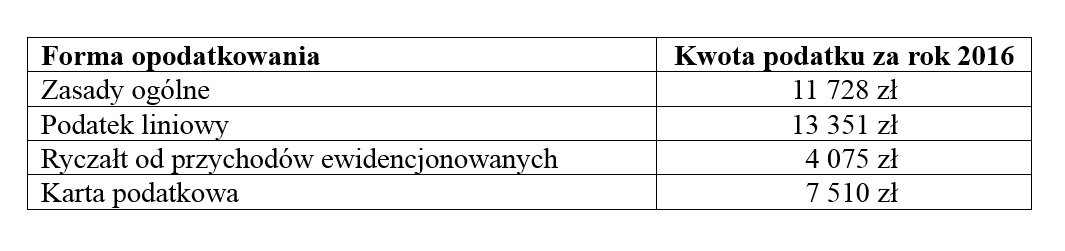

W celu porównania i wyboru najkorzystniejszej formy opodatkowania dla działalności handlowej sporządzono zestawienie, w którym ukazano cztery dostępne formy opodatkowania oraz wyliczenia kwot podatków dla przykładowych wielkości danych przychodów i kosztów działalności handlowej za rok 2016.

Analizując powyższe przykładowe wyliczenia można stwierdzić, iż najkorzystniejszą formą opodatkowania dla przedsiębiorcy zajmującego się produkcją i sprzedażą mebli będzie ryczałt od przychodów ewidencjonowanych. Stawka ryczałtu dla przychodów osiąganych z tytułu działalności wytwórczej wynosi 5,5%, dlatego też podatnik generując duże kwoty przychodów zapłaci stosunkowo mniejszą wartość podatku w porównaniu do pozostałych trzech form opodatkowania.

Rozliczanie się za pomocą zasad ogólnych było by dla podatnika korzystnym rozwiązaniem w momencie, gdyby generował dużo kosztów, a także korzystał z przysługujących mu ulg i odliczeń. Warto tutaj zwrócić uwagę na to, iż podatnik osiągnął dochód znajdujący się w drugim progu podatkowym i mimo to w dalszym ciągu zapłaciłby mniej podatku wybierając zasady ogólne niż rozliczanie się za pomocą podatku liniowego. Przed podjęciem decyzji przejścia na rozliczanie się podatkiem liniowym warto sobie przekalkulować, czy aby na pewno będzie to dla nas korzystne rozwiązanie.

Decydując się na kartę podatkową przedsiębiorca zapłaciłby 7 510 zł podatku. Pamiętajmy jednak o tym, że przy wyborze tej formy opodatkowania miesięczną kwotę podatku do zapłaty ustala nam naczelnik urzędu skarbowego i jest ona ustalana indywidualnie dla każdego przedsiębiorcy. Z tej formy opodatkowania najczęściej korzystają małe firmy dlatego też nie jest ona często wybierana przez nowych przedsiębiorców.

Kiedy trzeba przejść z ryczałtu na zasady ogólne?

Załóż bezpłatne konto i korzystaj!

- Kontaktuj się z księgowymi od poniedziałku do soboty w godzinach 7-22

- Czytaj praktyczny newsletter

- Testuj księgowość online i fakturowanie – za darmo!

Jeśli rozpoczynasz prowadzenie swojej działalności i nie wiesz na jaką formę opodatkowania się zdecydować to zapraszamy do komentowania i kontaktu z nami na: info@infakt.pl.

Podziel się nim ze znajomymi